サービス

民事信託をお考えの方

信託を活用した相続対策

平成18年に信託法が改正され、相続対策に信託が活用できるようになりました。

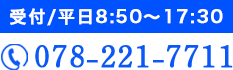

信託とは委託者が信託契約などによってその信頼できる人や会社(受託者)対して、金銭や土地などの財産を移転し、受託者は委託者が設定した信託目的に従って受益者のためにその信託財産の管理・処分などをする制度です。

1.信託の仕組み

2.信託のメリット

①本人が認知症などで意思判断能力がなくなっても、法律行為を代わりにしてもらうことができる。

本人の意思判断能力がなくなる前に信託契約を結ぶことで、子(受託者)が代わりに法律行為をすることができます。財産の管理や自宅の売却などがスムーズに実行できます。

②信託を活用した生前贈与

相続税の節税対策に基本的なものとして生前贈与があります。贈与者が認知症などで意思判断能力がなくなると贈与が非常に難しくなります。そのため信託を活用した生前贈与をすることで、贈与税をコントロールすることも可能になります。

③財産の2世代先の移転を決めることができる

誰に財産を相続させるか指定する手段として遺言書があります。遺言書ではその相続人等までしか財産を指定できません。

しかし、受益者連続型信託という制度を活用すれば2代目以降にも財産を誰に移転させるかを指定することができます。

たとえば、子供がいない夫婦の場合には、ご主人が亡くなると妻に相続されます。その後、妻が亡くなればその財産は妻の親や兄弟に相続されることになります。このような場合を想定して信託を活用すれば妻の相続の際、夫の親や兄弟に財産を相続させることもできます。

④部分的に、成年後見制度を代用することもできる

成年後見制度では意思判断能力がなくなってから後見人が財産を管理することになりますが、信頼のおける人に財産を信託することで、意思判断能力が欠如する前から財産管理ができます。さらに後見人では運用や生前贈与をおこなうことが非常に難しくなりますが、信託では信託契約書等で内容を明確にしていれば、運用を任せることもできます。

⑤倒産隔離機能でリスクヘッジができる

委託者から信託された財産は受託者固有の財産とは区別されるため仮に受託者が破産・倒産しても影響を受けません。安心して受託者に信託財産の管理を任すことができます。

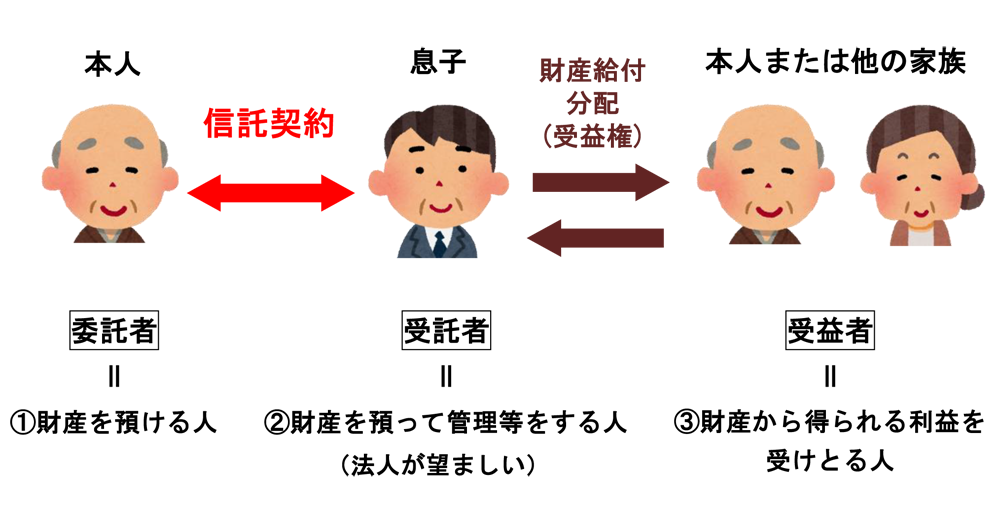

3.当社の信託契約の件数と財産金額

2013 年から民事信託に取り組み、徐々に件数が増えてきています。テレビや新聞などに取り上げられたりして、民事信託という言葉が浸透していっている影響もあるかと思います。

しかしながら、まだ一般的な対策として認知されているわけではないので、これからも民事信託を多くの方に活用していただけるよう、努力してまいります。

任意後見をお考えの方

『任意後見』と、それに関連する問題を、トータルに解決します

色々なご家族様の『内情』『悩み』『願い』を聞かせていただき→ご一緒に考え→提案させていただき→ご指摘いただいて→修正させていただく。の繰り返しです。

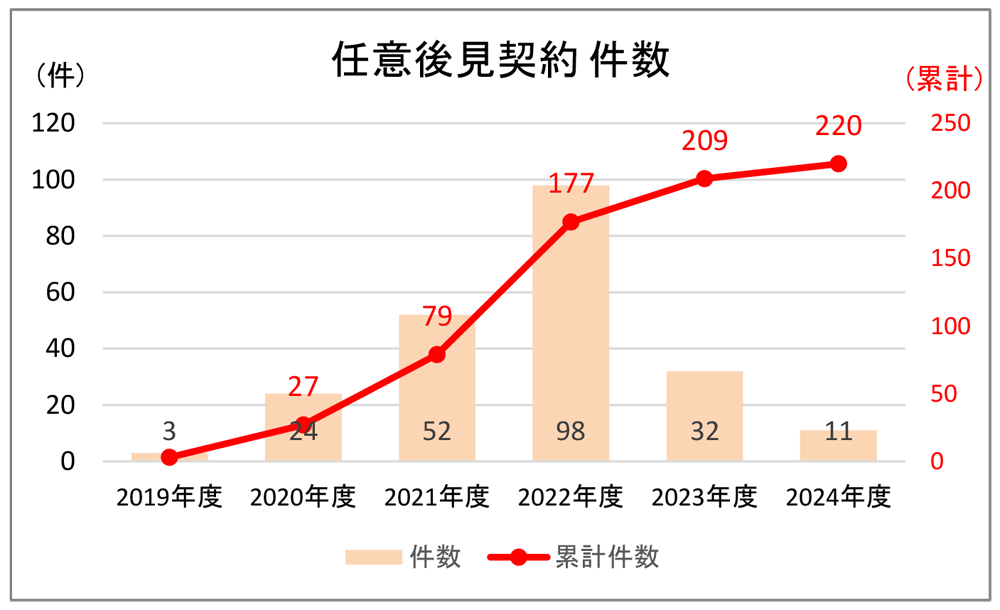

諸事情により、任意後見契約まで辿り着いていただけなかった事もありますが、今まで、やっと約150件、公正証書による任意後見契約を親子等の間で契約していただけました。

一契約、一契約ごとに全く同一という契約はありません。

少しずつ培ってきたノウハウが、お役に立てば嬉しいです。

『任意後見』は、独立してあるわけではありません。

お客様の家庭環境によって、またニーズによって、どのような形で任意後見契約を結んだらよいのか、それとともに、どのように遺言書を活用したらよいのか。

死後の事務委任についてはどうしたらよいのか。などの問題が絡んできます。

ご相談に乗らせていただく場合には、大きな問題の1つが解決しても、次々と問題が出てきます。

それに対して、お客様に寄り添って、適切な解決策まで辿り着けるように伴走させていただくのが私どもの役割です。

お客様に寄り添い、お客様と共に悩んで約150件

任意後見制度には、大きく2つの役割があると考えています。

1つは、ご本人様の認知症対策です。

自分の判断能力がしっかりしている間に、将来の判断能力の衰えに備えて、本人が決めた受任者に、どのような事務処理をしてほしいのか、ということを契約しておきます。

2つ目は、障がいのあるお子様をお持ちのかたが、活用される任意後見制度です。

重い障がいがあるかたが、成人されると自身で財産管理を行うことは、困難です。そこで、財産を処分するときなどには後見人をつけて、障がいがあるかたの財産を処分しなければならないという問題も生じてきます。

2022年4月から、成人年齢が18才に引き下げられました。

障がいのあるお子様が、親の親権の範囲から独立されるというのが、18才ということです。

そのお子様所有の不動産を売却したり、定期預金を解約したりするときには、後見人をつける必要が生じてきますので、それまでに対策しておくことが、重要となります。

『任意後見』という言葉をご存じのかたで、どのようにしていったらよいのか、お悩みのかたは、一声かけていただければ、ご一緒に考えさせていただきます。

3億円以上の資産の方

3億円以上の資産を所有されている方へ

私たちは相続の専門家です。ご安心ください。

税理士事務所であれば全てが相続に精通している訳ではありません。相続申告件数が年間1件に満たない税理士事務所もございます。

税理士法人トータル財務プランでは、開業以来累計1,016件、累計金額2,341億円(令和4年8月現在)の相続税申告のお手伝いをして参りました。

物納申請にも力を入れ、物納申請受理額も累計91億円を超えております。(令和4年8月現在)

ご相談者様には相続に関する豊富な経験を活かした、分かりやすい、的確なアドバイスをさせていただきます。

ワンストップによる迅速な対応

相続関連業務は多岐にわたります。

日本クレアス税理士法人グループでは、様々な相続関連業務に対応させていただいております。

税務関連業務以外の戸籍謄本類の取得、相続人関係図の作成、遺産分割協議書の作成、公正証書遺言の作成、遺言執行業務、民事信託(累計金額47億円)などの業務にワンストップで迅速に対応いたします。それ以外の業務につきましても顧問弁護士・司法書士等の専門家にて対応させていただきます。

遺産総額5千万から100億円を超える方まで幅広いお客様にご安心頂いております。

相続税が少しかかる方から遺産総額100億円超の方まで、多くの財産規模のお客様にご安心を頂いております。相続財産評価の重要ポイントとなる不動産評価額の算出については土地評価専門の専任者が担当し、税務判断につきましても国税局出身のOBがしっかりサポートしております。

相続税調査の件数も近年はほぼゼロに近づいており、所轄税務署の調査はもちろん料調(資料調査課)の調査まで対応しております。

非上場会社オーナー

非上場会社(中小企業)のオーナー様へ

事業承継

事業承継において、弊社は、キャッシュフローの減少を極力おさえるよう検討します。その中で、経営上の要望もあれば、組織再編にからめて自社株を物納していただいて、税務当局に受理していただいたこともあります。

非上場会社の経営者は、会社の財産(資産・負債)を把握し、自身の引退後の後継者選定について、①親族に事業を引き継ぐ、②親族以外に事業を引き継ぐ、または③M&Aなどの活用等、どのように考えるか、後継者選びの現状把握と税制上のハードルをクリアするため問題点を検討する必要があります。

事業承継税制(相続税・贈与税の納税猶予)の活用検討とデメリットの提示

事業承継問題に真正面から取り組むことは、相続開始までの大きな課題です。

自社株式の納税猶予制度は、平成30年度の税制改正で適用要件が大幅に緩和され使いやすくなり、メリットが増大しています。

ただ、この特例を適用するデメリットもありますので、メリット・デメリットを知ることが重要です。

弊社は、セミナー・勉強会・個別提案を実施し、当該税制のメリット・デメリット(リスク)を分かりやすく説明しています。

オーナー様からの依頼実績も多数ありますので、安心してご相談いただければと思います。

株式評価(非上場株)に不動産鑑定

社長様がお持ちの自社株式は、一般的には第三者に売却できませんが、税務上の評価は高いということがよくあります。

その中で、自社で不動産を所有されている場合には、節税のチャンスがあります。

高額と思われる株価に対して、不動産鑑定を組み合わせた株価評価を提案させていただき、喜ばれています。

M&A(会社の売却)の選択

M&Aにも力を入れており、毎月、日本M&Aセンター、金融機関等と情報交換を実施しています。

最良の企業(買手)と縁組し、事業承継問題解決のためのお手伝いをさせていただいています。

その中で、①企業の存続・発展、②創業者利潤の確保と処遇、③個人保証解消、④従業員の雇用確保が大切と考えます。

また、M&Aは、その実施後が問題です。特に、M&A後の先代の処遇の実態あるいは税務調査等、なかなか他では聞けないことも、事例を特定させずにお話させていただけると思います。

オーナー様の元気(健康第一)な時期に検討され、弊社のM&Aに精通した担当者との意見交換をお薦めします。

企業の売却・購入のとりまとめ実績も多数あります。M&Aは守秘義務を徹底し、順序立てて進めていかないと失敗します。

経験のある担当者が説明させていただきますので、安心してご相談いただければと思います。

申告期限が迫っている方

申告期限が迫っている方(3ヵ月を切っている方)へ

申告期限内に申告が必要です

相続税の申告は相続開始から10ヵ月以内に申告をしなければなりません。もし申告期限を過ぎて申告した場合は期限後の申告(無申告)として取り扱われ、本来払うべき相続税以外に加算税等のペナルティがかかります。

余分な税金を納めないためには期限内に申告と納付することが大切です。

どの税理士に依頼しても同じ?

申告期限が迫っている急ぎの相続税申告は、申告期限までの期間が短ければ短いほど多くの相続税申告を経験していなければ期限までに申告を完了させることが難しくなります。税理士の先生によっては申告の依頼をお断りされる場合もあります。

当事務所では過去にも申告期限が迫っている方も数多く対応しておりますので、期限が近いという理由でご依頼をお断りすることはありません。

相続税の申告を専門に行う部署が急ぎの申告にも迅速に対応致します。

~過去にこんな方がいらっしゃいました~

・申告期限まで10ヵ月もあると思って安心していたら、法要や相続の手続きをしている間に期限が迫っていた

・相続税がかかるとは思っていなかったが、預金等を解約していったら相続税がかかる程の財産になった

・自分で申告しようと頑張って財産を集計していたが、難しくて申告書の作成まではできなかった

申告期限まで残り1ヵ月を切っている方へ

1日でも早く当事務所へ相談して下さい。資料が全部揃っていなくてもかまいません。今から対応できる最善の申告方法を提案させて頂きます。

今からだったらもう期限に間に合わない!とあきらめる前に一度ご相談ください。

よくあるご質問Q&A

Q. 資料が全部揃っていないし、何が必要な資料なのか分かりません。

A. ご安心ください。お手元にある亡くなられた方に関する書類をひとつずつ確認して整理し、不足している資料があればアドバイス致します。

万一、申告期限までに全部の資料が揃わない場合も状況に応じた申告方法を提案させて頂きます。

Q. 遺産の分割が申告期限までに決まりそうにありません…

A. 分割が決まっていなくても問題ありません。

申告期限までに分割が決まっていない場合は、仮に法定相続分で分割したものとして申告します。未分割では配偶者の税額軽減や小規模宅地等の特例が受けられないため、「申告期限後3年以内の分割見込書」もあわせて提出しておきます。

遺産の分割が決まった後に、上記特例を適用して改めて申告をやり直し、税額が増加する方は追加で納税し、税額が減少する方は還付を受けます。

相続時に資産売却をお考えの方

相続時に、より高い値段で資産売却をお考えの方へ

相続税納税は、原則的に金銭納付となります。しかし、相続財産のほとんどが不動産である場合は、資産(不動産)を売却処分する以外に納税資金を捻出できない方もあります。

また、ご主人が他界され、残された奥様やお子様が不動産の管理が苦手な場合もあります。

このような場合、弊法人は、不動産売買の仲介会社をご紹介することもあります。また、特定の仲介会社と相続人の方を直接ひき合せるのではなく、より有利な取引が実現できる手法を考えています。

例えば、

① 被相続人様と親しかった仲介会社

② 相続人様と懇意な仲介会社

③ 上場している大手仲介会社

④ 地元で有名な仲介会社

⑤ 弊社と長年のつき合いのある仲介会社等

多くの方から選抜した3~5社から、売却したい不動産の査定価格を頂戴します。

相続人の方には出来るだけ高値で処分して頂けるように考えながら、多くの仲介会社に声をかけて競争の原理を取り入れ、なおかつ公平を旨としています。 このような取引手法で弊社が相続人様にご紹介し、喜んで頂いた金額は、2016年度までの取引累計額29.9憶円。2017年度2.7億円、2018年度10.0億円の実績を計上しています。

相続財産からの寄付

相続財産からの寄付を検討されている方へ

相続財産を特定の公益法人等へ寄付すれば相続税が非課税になります

相続等で取得した財産を国、地方公共団体、特定の公益法人に寄付した場合は、その寄付した財産や支出した金銭は相続税の対象としない特例があります。

この特例の適用を受けるための要件

① 相続や遺贈によって取得した財産を寄付すること

※生命保険金や退職手当金も含みます。

※不動産や株式である相続財産を換金して寄付した場合は、特例の適用を受けることはできませんので注意が必要です。

② 相続税の申告期限までに寄付をすること

③ 寄付した先が国や地方公共団体、特定の公益法人であること

※特定の公益法人等は、寄付の時点で既に設立されているものに限ります。

特定の公益法人とは?

・独立行政法人

・公益社団法人、公益財団法人

・社会福祉法人

・認定NPO法人

・更生保護法人

・国立大学法人、公立大学法人

・一定の私立学校法人

・日本赤十字社

・中央共同募金会

などその他にも多数の団体があります。

※相続財産を寄付する場合は、事前に寄付先にこの特例を受けられるか(特定の公益法人に該当するか)を確認する方がよいでしょう。

適用が受けられない場合

① 寄付を受けた日から2年経過した日までに特定の公益法人等に該当しなくなった場合

または寄付を受けた財産を公益を目的とする事業に使っていない場合

② 寄付した人または寄付した人の親族などが、寄付を受けた特定の公益法人から特別の利益を受けている場合(相続税等の租税回避目的の場合)

特例適用を受けるための手続き

相続税の申告書に寄付した財産の明細書や一定の証明書類(領収書など)を添付することが必要です。相続税の申告書の第14表が寄付した財産の明細書になっています。

所得税・住民税の寄付金控除との関係

相続財産から寄付をして上記相続税の非課税の特例を受けたものについても、寄付をした相続人の所得税の寄付金控除を受けることができます。

平日日中お忙しい方

相続人様の多くは、高齢者の配偶者や、平日はお仕事をされているご子息様であることから、予約制にて土曜日、日曜日も対応させていただいております。

弊社事務所ご来社いただくのが困難な方は、ご自宅への訪問やご近所のカフェなどでご相談をお伺いすることも可能です。